賃上げ促進税制は、従業員の給与引き上げを促進することで消費を促し、日本経済の活性化を図るために令和4年度税制改正で創設された税額控除です。令和6年度税制改正によって要件が緩和され、さらに期限が3年延長となりました。

ここでは、賃上げ促進税制の概要、令和6年度改正の変更点、賃上げ促進税制のメリットや注意点などについて解説していきます。

賃上げ促進税制とは?

賃上げ促進税制は、対象となる法人や個人事業主が従業員に対しての賃金を一定割合以上引き上げた場合に、法人税や所得税の一部を税額控除できる税制上の優遇制度です。企業による賃金引き上げを促進し、消費の拡大や経済の活性化を図ることを目的としています。また、企業が人材育成に投資しやすくすることで、持続可能な企業発展に寄与することも期待されています。

賃上げ促進税制が導入された背景

賃上げ促進税制は、もともと「所得拡大促進税制」という名前で平成25(2013)年にスタートしました。当時の政府が掲げていた「デフレからの脱却」を達成するために、安定的に物価を引き上げると同時に企業で働く人たちの賃上げを促進するために創設された、いわゆる時限立法(期間限定の法律)です。その後、何度も改正・延長を続け、令和4(2022)年4月1日改正で名称が「賃上げ促進税制」に変更となり、令和6(2024)年度の改正でさらに規制が緩和されて現在に至ります。

賃金の引き上げは、給与をもらう側にとっては喜ばしいことです。一方、給与を支払う事業者側にとっては、利益を圧迫する要因ともなるため、企業には悩ましい問題です。だからといって賃上げをしなければ、社員が辞めてしまったり新しい人材を確保できなかったりと、事業活動に支障が出てしまいかねません。結果、企業は賃上げせざるを得ない状況となっていました。こうした状況下で創設されたのが所得拡大促進税制(賃上げ促進税制)です。

令和6年度税制改正による変更点

令和6年度の税制改正では、主に「中堅企業向け区分の追加」「人的投資に対する上乗せ要件の見直し」「中小企業向け繰越控除制度の設定」という大きく3つの改正がなされました。

中堅企業向け区分の追加

改正前は、企業を「中小企業向け」と「それ以外」の2つの区分に分けて、それぞれ税額控除できる割合が決まっていました。それが今回新たに「中堅企業向け」の区分が追加され、3つの区分となりました。

それぞれの区分の要件は次のとおりです。

| 中小企業向け | 資本金1億円以下の法人や協同組合等 従業員数1,000人以下の個人事業主 |

|---|---|

| 中堅企業向け | 従業員数2,000人以下の法人、協同組合等、個人事業主 |

| 全企業向け | すべての法人 |

人的投資に対する上乗せ要件の見直し

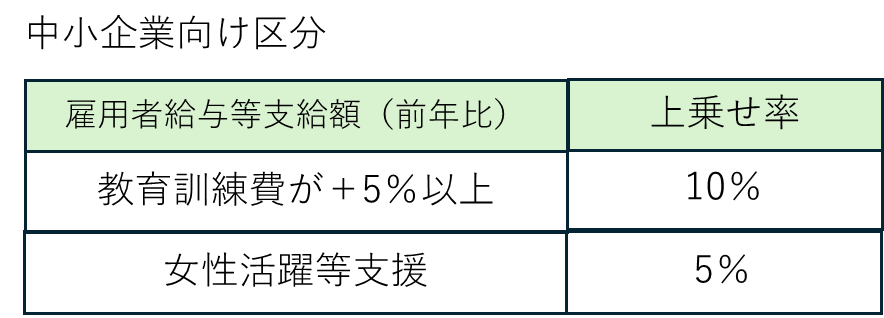

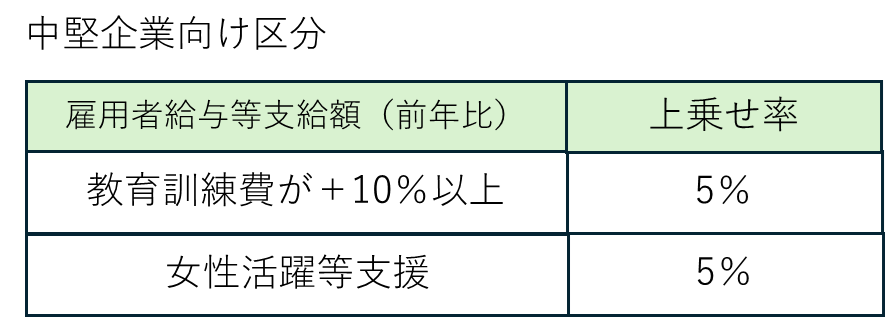

改正前の賃上げ促進税制にあった教育訓練費が、前年比で一定以上増加していた場合の「税額控除率の上乗せ要件」が、今回の改正によって緩和されました。また新たに「女性活躍支援」の加算として、「くるみん認定」や「えるぼし認定」などを取得することによる税額控除率の上乗せが追加されました。

中小企業向けに、繰越控除制度の設定

令和6年度改正により、中小企業については、その年度に控除しきれなかった税額控除額を5年間繰り越すことができるようになりました。これまでは賃上げを実施しても、赤字のため法人税や所得税の納税がない場合には、税額控除が使えませんでした。今回の改正で5年間の繰り越しが可能となり、中小企業にとっては非常に使いやすい制度となりました。

賃上げ促進税制のメリット

ここでは、賃上げ促進税制を活用することのメリットをいくつか紹介します。

賃上げを行うハードルが下がる

賃上げ促進税制は、「税額控除」として法人税や所得税から直接控除できる、減税効果の高い制度です。最大で法人税額または所得税額の20%を控除されるので、事業利益を従業員に還元しやすくなります。また先述のとおり中小企業については、赤字のため法人税や所得税の納税がなかったとしても、5年間の繰り越しができるようになりました。したがって、税額控除が使いきれずに無駄になってしまうことがなくなり、より賃上げをしやすくなりました。

従業員のスキルアップに投資しやすくなる

事業成長のためには、従業員のスキルアップが不可欠です。賃上げ促進税制は、賃金の引き上げだけではなく、従業員に対する教育訓練費についても上乗せ控除の対象となっています。従業員の成長に投資をしながら、法人税や所得税の負担を抑えることができるといえます。また、教育訓練に力を入れることで、離職率の低下や幅広い人材の採用・育成につながり、事業成長を加速させられるでしょう。

女性が働きやすい環境を作りやすくなる

令和6年度改正によって新たに創設された「女性活躍支援」の上乗せによって、企業のイメージアップをしながら税負担を軽減できるようになりました。具体的には、子育てサポート企業を認定する「くるみん認定」や、女性活躍推進企業を認定する「えるぼし認定」を取得することが必要となります。労働人口の減少によって人材確保が難しくなっている昨今ですが、女性が働きやすい環境を作ることで幅広い人材の採用と定着が期待できます。

賃上げ促進税制の注意点

賃上げ促進税制を利用するうえで、いくつか注意が必要な点もあります。ここで確認しておきましょう。

毎年受けられる継続的な控除ではない

賃上げ促進税制は時限立法なので令和9(2027)年3月31日(個人事業主の場合は令和9年12月31日)まで使えることが確定していますが、それ以降は要件が変更される可能性や制度がなくなる可能性もあります。賃上げや教育訓練などは継続的に行っていく必要がありますが、賃上げ促進税制そのものは今後も永久に存在する制度ではありませんので、税法改正などの情報はこまめにチェックするようにしましょう。

従業員が多く退職した場合は要件を満たさない可能性がある

賃上げ促進税制は、従業員一人ひとりに対して賃上げがなされたかではなく、前年度と比較して支給した給与等の総額がどれくらい増加したかで判定をします。そのため、実際に賃上げを進めていたとしても、従業員の退職などによって給与等の支給総額が前年度よりも少なくなった場合は、税額控除が受けられないので注意が必要です。

経営状況次第では、資金繰りが厳しくなる可能性がある

賃上げ促進税制は、従業員に投資することに対して税額控除を受けることができる制度です。当たり前ですが、控除を受けるためには人件費や教育訓練費などの支出を増やす必要があります。

給与の性質上、賃金を引き上げることはいつでもできますが、逆に賃金を引き下げることは簡単ではありません。従業員にとっては賃金が上がることは嬉しいことですが、経営者にとっては負担を増やすことでもあります。無理に要件を満たそうとすると、資金繰りや経営を圧迫しますので、無理のない範囲で賃上げや教育訓練を実施するようにしてください。

賃上げ促進税制の要件

ここであらためて賃上げ促進税制の要件について詳しく見ていきましょう。

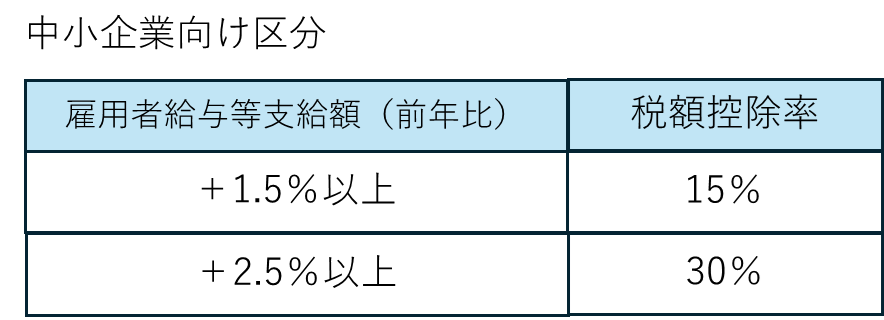

通常要件

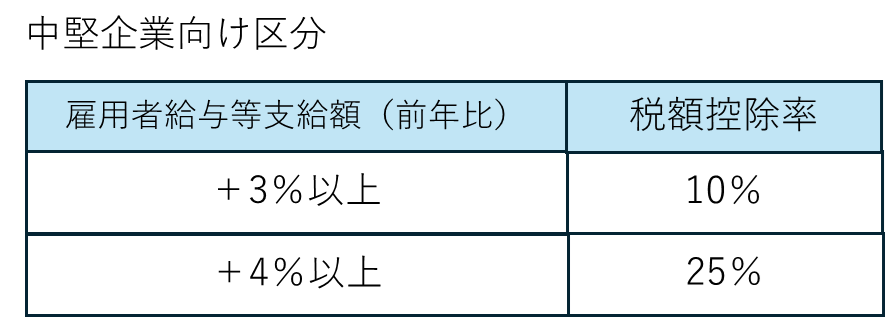

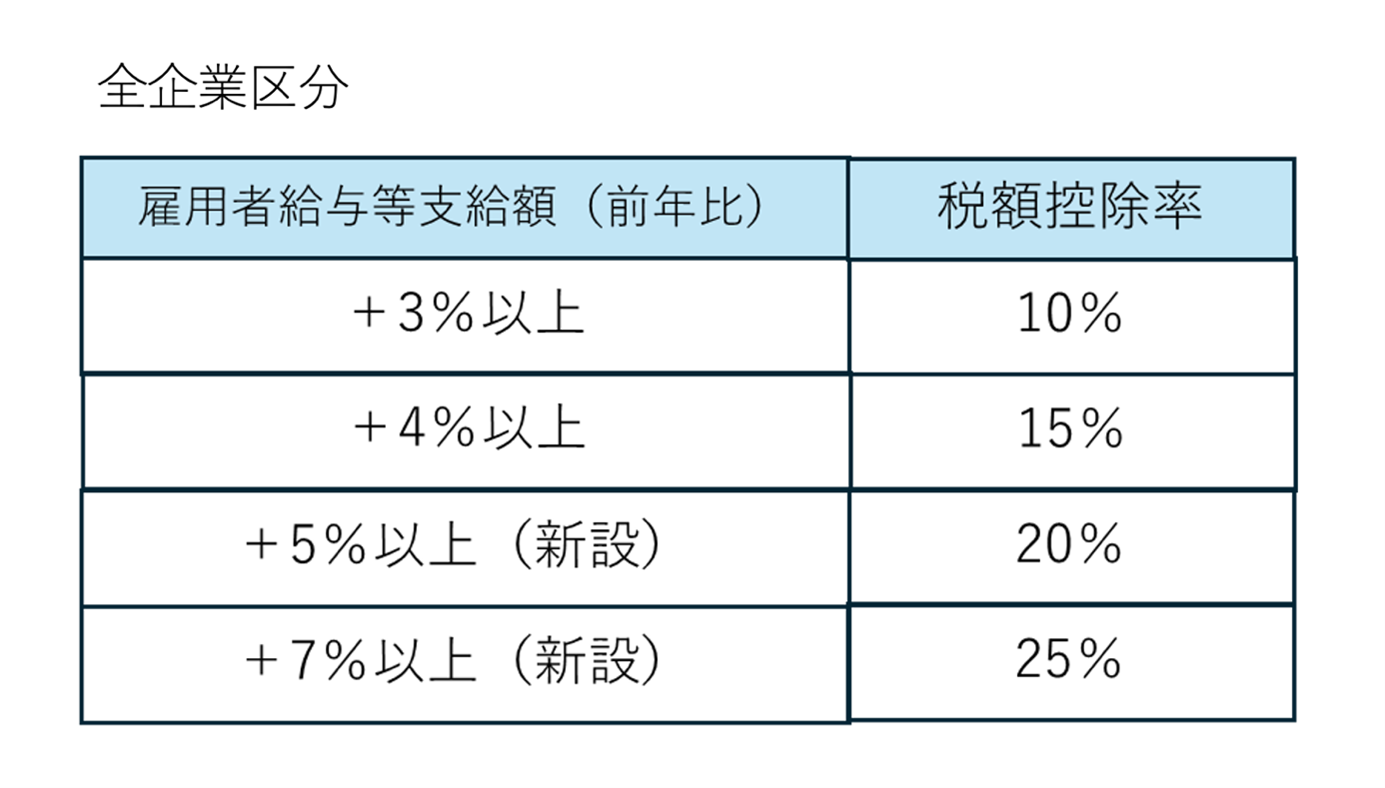

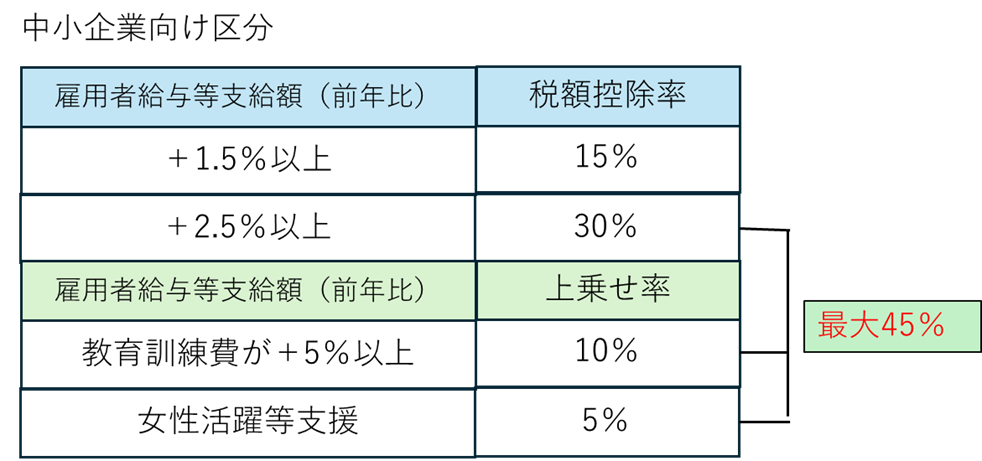

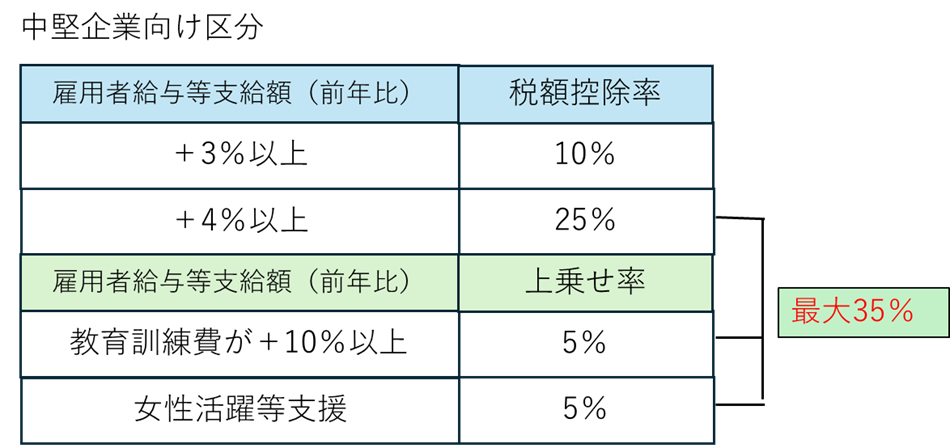

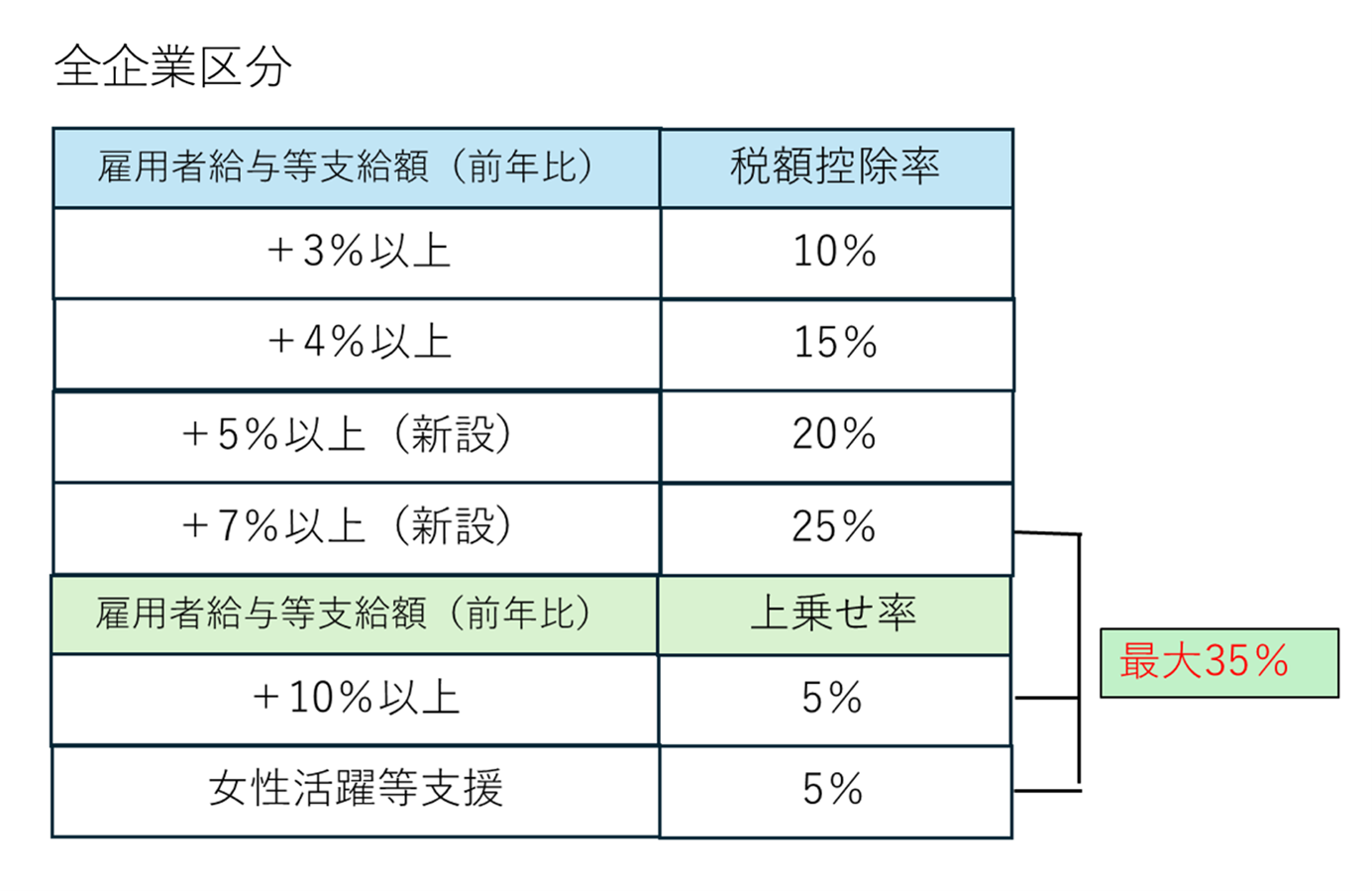

賃上げ促進税制は、年間の雇用者給与等支給額(国内雇用者に対する給与等の支給総額)が、前年度の雇用者給与等支給額と比較して何%増加したかによって、税額控除率が変わります。また、従業員数に応じて「中小企業」「中堅企業」「全企業」の区分で要件が異なります。(個人事業主の場合も判定基準は同じです)

例えば中小企業において、雇用者給与等支給額が前年比300万円(前年比+2%)増加した場合には、最大で300万円の15%である45万円(法人税額の20%が上限)を税額控除します。

上乗せ要件

次に上乗せ要件を見ていきます。上乗せ要件には「教育訓練費」と「女性活躍支援」の2つがあります。

女性活躍等支援の加算を受けるためには、子育て支援企業として厚生労働大臣が認定する「くるみん認定」「プラチナくるみん認定」(トライくるみん認定を除く)または女性活躍推進企業として同じく厚生労働大臣が認定する「えるぼし認定(2~3段階目)」「プラチナえるぼし認定」を、事業年度終了日までに取得している必要があります。

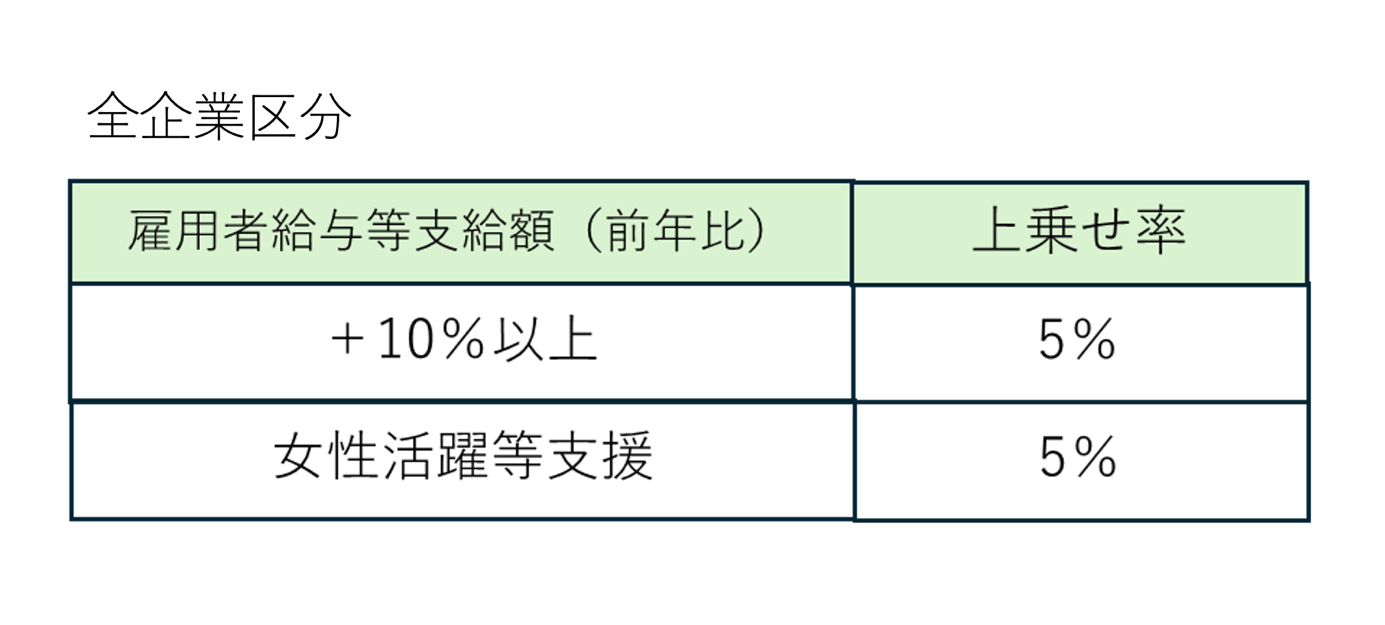

通常要件と上乗せ要件をまとめると次のとおりです。

持続可能な企業成長のために中長期の計画を立てましょう

賃上げ促進税制は、企業による賃金引き上げと人材育成を支援する制度です。日本経済の持続可能な成長のためにも、極めて大切なものといえるでしょう。特に中小企業は、将来の担い手を育て円滑な事業承継を行うためにも、人的投資に予算をかけていく必要があります。令和6年度の改正によって、控除率の引き上げや繰越控除など中小企業にとっても活用しやすい制度となりました。

企業がこの制度を効果的に活用するためには、計画的な賃金改定と教育訓練への投資が不可欠です。制度を正しく理解し、専門家のアドバイスを受けながら適切に運用していくことが必要となります。企業のさらなる発展のため、ひいては日本全体の経済成長に貢献するためにも、賃上げ促進税制を積極的に活用していきましょう。

- 松川 洋平Matsukawa Yohei

- 執行役員 コンサルティング事業本部 第一事業部 部長

1983年兵庫県生まれ。早稲田大学 商学部 卒業。

辻・本郷税理士法人にて、相続・事業承継の税務業務に従事、デロイト・トーマツ税理士法人にて、事業承継のコンサルティング業務に従事する。

2018年に株式会社青山財産ネットワークスに入社し、上場・非上場問わずオーナー経営者に対して、財産の承継・運用・管理の総合コンサルティングを提供している。

- 専門分野

- 企業オーナー向けコンサルティング

- 資格

- 税理士

- 著書

- 事業承継 親の心子知らず 子の心親知らず~19の失敗事例から導く「思い」「理解」「感謝」のない対策の行方~